Dopo la crisi dei mutui subprime del 2008 (vedi cos’è successo) che si è propagata per tutto il sistema finanziario globale (da cui è derivata anche la crisi del debito sovrano europeo, vedi approfondimento), l’impatto delle banche centrali sui mercati è diventato fondamentale.

Il loro intervento (fortemente incrementato durante la pandemia covid) è stato fondamentale per sorreggere l’economia globale, tuttavia queste politiche monetarie straordinarie non sono a impatto zero ma portano con se effetti collaterali che potrebbero essere rilevati.

Le banche centrali hanno una grande rilevanza nell’economia perchè decidono la politica monetaria della loro area valutaria che può essere “espansiva” o “restrittiva”. Siccome il termine espansivo a livello giornalistico viene abusato per far intendere qualcosa di positivo mentre il termine restrittivo è spesso accostato a qualcosa di negativo, precisiamo il significato reale di queste terminologie che non hanno nessun legame con positività o negatività ma sono politiche economiche egualmente utili in base alla situazione economica del momento (entrambe le politiche possono essere utili o deleterie in base all’andamento dell’economia in uno specifico momento):

- POLITICHE ESPANSIVE: utilizzate in situazioni di crisi economica perchè aumentano la massa monetaria in circolazione (e anche il debito), incentivando gli investimenti e aumentando l’inflazione; quindi le politiche espansive non sono positive a prescindere ma devono essere implementate con cura onde evitare bolle speculative sul debito (vedi subprime) o forti incrementi di inflazione (vedi venezuela e argentina).

- POLITICHE RESTRITTIVE: utilizzate in situazioni di forte crescita economica perchè diminuiscono la massa monetaria in circolazione, limitando l’aumento del debito e contenendo l’inflazione; le politiche restrittive quindi devono essere implementate in momenti di forte crescita economica per contenere bolle su debito e inflazione (quindi sono fondamentali per tutelare il risparmio).

Per implementare le politiche monetarie le banche centrali hanno le seguenti possibilità (elenchiamo solo quelle più significative):

- TASSI DI INTERESSE: abbassando i tassi di interesse si implementano politiche espansive perchè i bassi tassi incentivano gli investimenti a debito, il quale crea un aumento di massa monetaria sfruttando il “moltiplicatore monetario” (approfondisci) che incide sull’aumento dell’inflazione, da utilizzare quindi in situazioni di deflazione. Viceversa aumentando i tassi di interesse si implementano politiche restrittive perchè i tassi alti limitano l’indebitamento evitando bolle in fasi di euforia, diminuendo quindi anche la massa monetaria in circolazione contenendo l’inflazione (meno moneta in circolazione, minor aumento dei prezzi).

- QUANTITATIVE EASING: è uno strumento di politica monetaria ultraespansiva non convenzionale che viene implementato in situazioni di forte crisi dove anche tassi di interesse nulli (o negativi) non riescono a migliorare la situazione economica, in questa situazione la banca centrale crea direttamente denaro dal nulla (ormai il denaro sono dei bit sui server) e lo riversa nel sistema acquistando i titoli di stato (cioè il debito pubblico) sul mercato secondario (vedi come funziona). Questo strumento però è da utilizzare con criterio perchè la creazione indiscriminata di moneta può portare a bolle sui mercati o a iperinflazione: la liquidità creata finisce inevitabilmente o sui mercati (creando bolle finanziarie speculative molto pericolose) o nell’economia reale (aumentando inevitabilmente i prezzi).

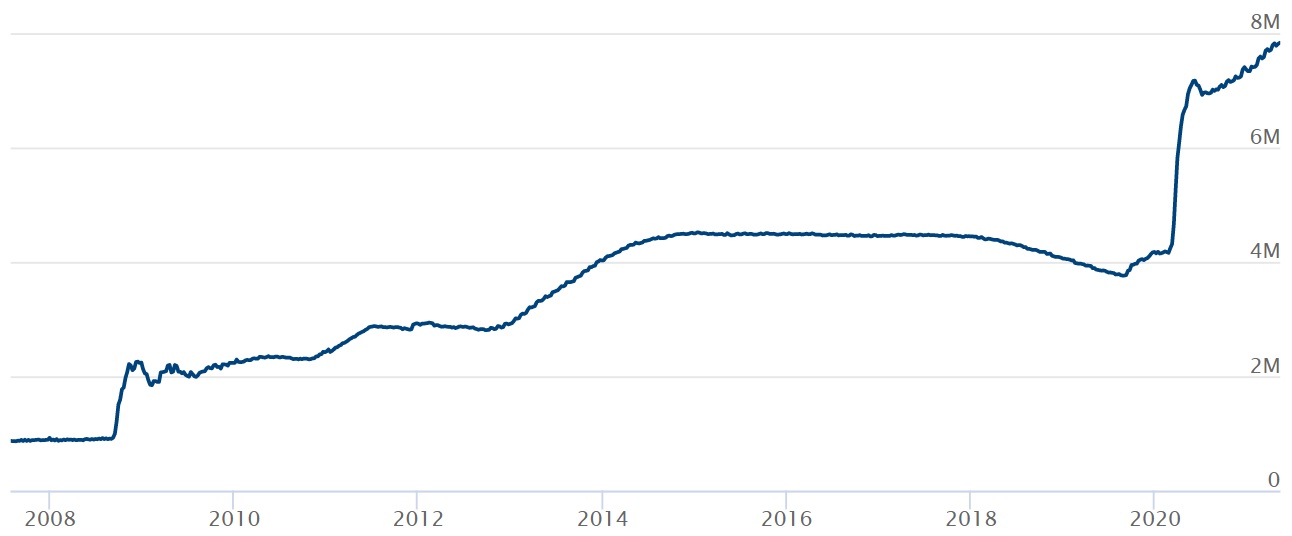

QUANTITATIVE EASING FED (clicca per allargare grafico)

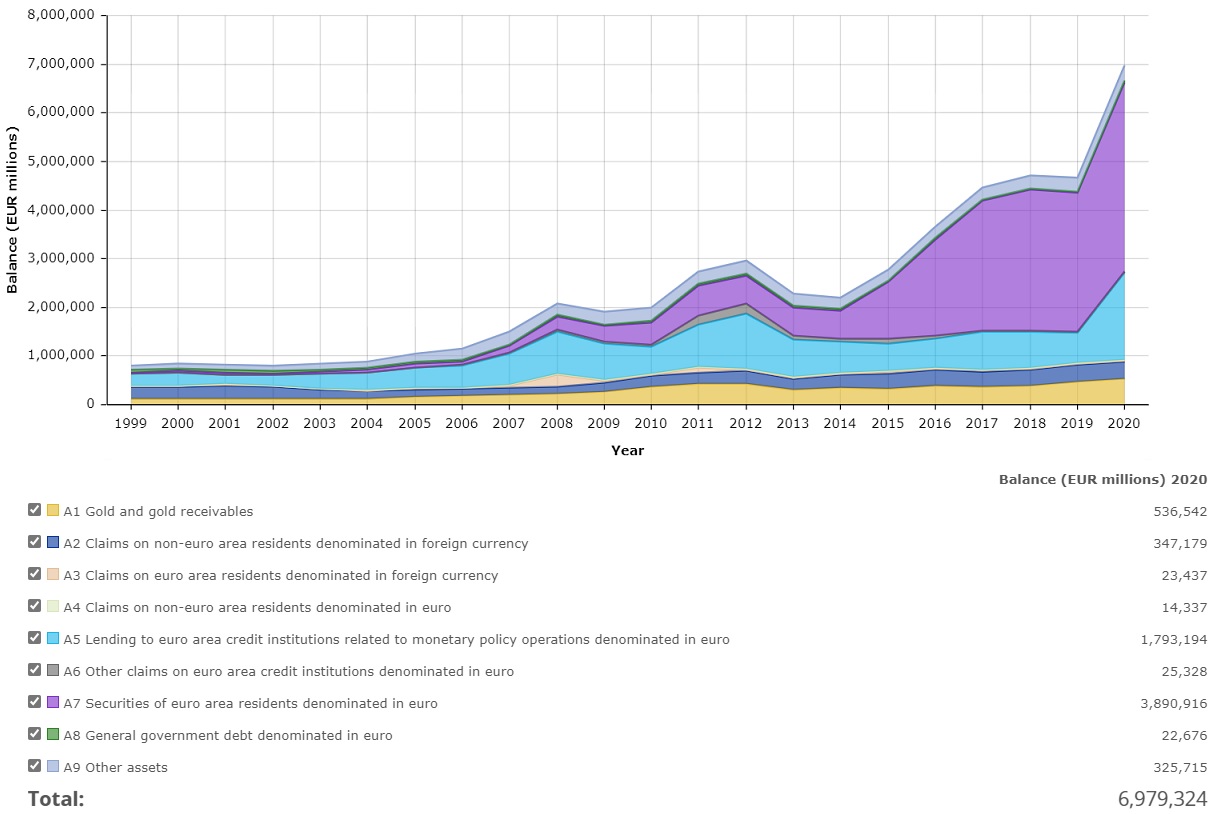

QUANTITATIVE EASING BCE (clicca per allargare grafico)

Come vediamo dai grafici, FED e BCE hanno creato oltre 15 mila miliardi di dollari ed euro nell’ultimo decennio (di cui quasi la metà riversati nel sistema l’ultimo anno per far fronte alla crisi covid) e l’analisi non evidenzia le altre banche centrali globali allineate a tali politiche per una mole di denaro creata che non ha eguali nella storia.

QUALI SONO I RISCHI DELLA CREAZIONE DI MONETA?

Come abbiamo già evidenziato più volte, la creazione indiscriminata di moneta quando non necessaria, crea solo una distorsione del sistema economico e crollo del potere d’acquisto (cioè dei risparmi) della popolazione. Per capire questo è necessario considerare la moneta come qualsiasi altro bene o servizio: ipotizziamo di essere in un sistema statico in un momento specifico con X moneta in circolazione e Y beni e servizi, se X e Y rimangono costanti la ricchezza reale data dai beni e servizi Y è rappresentata dal quantitativo X di moneta in circolazione e il sistema è in equilibro (prezzi stabili).

Partendo da questa situazione se la banca centrale raddoppiasse la moneta in circolazione portandola a 2X e questo non portasse ad un aumento di ricchezza reale (cioè la creazione di moneta non portasse ad un incremento di beni e servizi che rimangono costanti a Y), il risultato è che per acquistare Y dobbiamo pagare 2X invece di X, quindi il valore della moneta si è dimezzato causando inflazione (ed erosione dei risparmi nel sistema).

Ovviamente l’economia è molto più complessa di questo esempio teorico limitato e la creazione di moneta per un breve periodo può essere utile per stimolare il sistema ed incrementale il valore di beni e servizi in esso presenti ed anche per uscire da periodi di deflazione (vedì cos’è e perchè è pericolosa tanto quanto un’inflazione troppo elevata), mentre tale creazione diventa deleteria e pericolosa per i risparmi se aumenta troppo l’inflazione nel sistema che deve restare intorno a valori del 2/3% (vedi situazione globale negli anni 70).

COS’E’ IL TAPERING E QUAL E’ L’IMPATTO SULL’INFLAZIONE

Come abbiamo visto quindi, l’aumento di moneta può causare una distorsione inflazionistica sull’economia. Tuttavia nell’ultimo decennio l’inflazione, nonostante le politiche ampiamente espansive, è rimasta relativamente bassa perchè tutta la massa monetaria si è riversata sui mercati finanziari aumentandone ampiamente le quotazioni (vedi approfondimento).

Nell’ultimo periodo però l’inflazione statunitense ha avuto un’impennata molto elevata come non si vedeva dal 2008, ovviamente andrà verificato nei prossimi mesi se sono dati momentanei o se si tratta di un aumento strutturale dato dal forte aumento del quantitative easing dell’ultimo periodo che ha riversato buona parte della nuova moneta anche verso l’economia reale a sostegno del covid.

Se si tratterà di aumento inflattivo strutturale sarà necessario per la FED uscire da queste politiche fortemente espansive (onde evitare livelli inflattivi deleteri per l’economia), tuttavia sarà impossibile farlo immediatamente visto che i mercati sono drogati da un decennio di politiche di questo tipo ed un’uscita troppo accentuata potrebbe causare problemi.

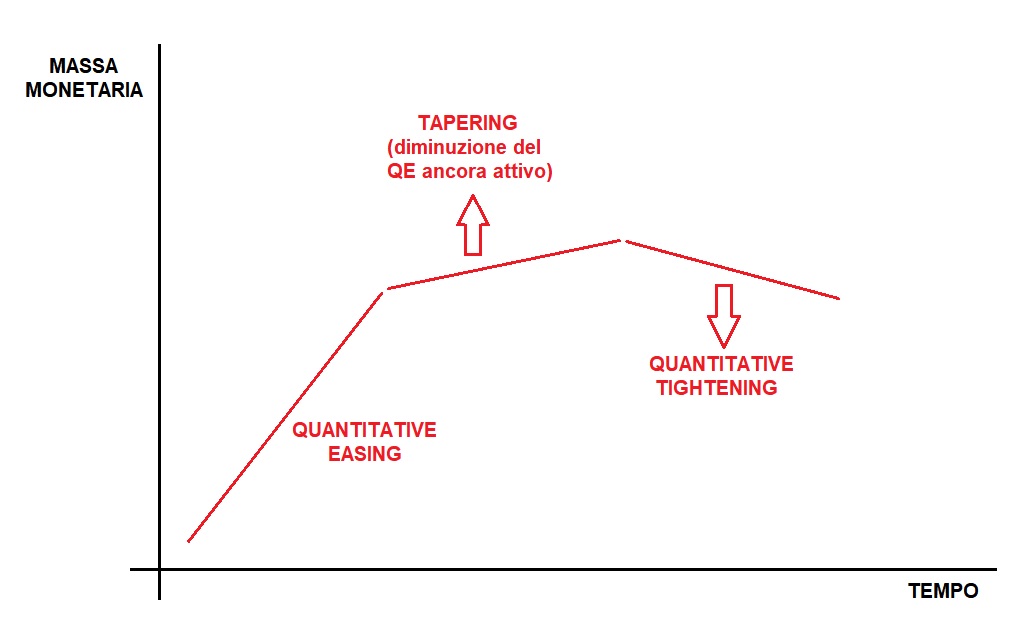

Detto questo la strada obbligata sarà quella del tapering, cioè una diminuzione del quantitative easing che però rimarrà ancora attivo con un valore di creazione di moneta minore. Quindi tapering non significa fine delle politiche espansive, ma una diminuzione di esse che però rimarranno ancora attive (per fare un esempio se in un determinato momento la creazione di moneta è X, con il tapering la creazione di moneta proseguirà ma in modo limitato, magari a X/2).

Questo consentirà alle banche centrali di uscire pian piano dalle politiche espansive in modo meno traumatico per i mercati, tuttavia la vera inversione di tendenza si avrà solo con il quantitative tightening, cioè quando le banche centrali ritireranno la liquidità immessa precedentemente nel sistema per sterilizzarla (eliminarla). Questa eventualità comunque al momento è ancora remota e sarà presa in considerazione solo tra qualche anno o se l’aumento dell’inflazione sarà molto elevato (eventualità non impossibile ma al momento molto remota). Ricapitolando:

- il tapering ha lo scopo di contenere l’aumento dell’inflazione, diminuendo l’immissione di moneta nel sistema tramite un QE più moderato

- il quantitative tightening serve per diminuire l’inflazione, drenando ed eliminando la liquidità immessa precedentemente nel sistema tramite il QE

clicca sul grafico per allargare

In conclusione, nel caso di aumento dell’inflazione, chiunque mantenga liquidità sui conti correnti o in contanti sarà soggetto all’erosione dei risparmi e quindi è necessario investire in strumenti legati all’inflazione a tutela del potere d’acquisto (clicca per approfondire).

IN EVIDENZA

RESTA AGGIORNATO SUI FUTURI ARTICOLI: CLICCA MI PIACE

Copyright © COSA MUOVE I MERCATI, approfondimento di SoldiOnline.it

riproduzione consentita riportando il nome e il link della fonte

Lo scritto è redatto a solo scopo informativo, non rappresenta sollecitazione al pubblico risparmio e non svolge alcuna attività di intermediazione finanziaria. Può contenere messaggi pubblicitari, il lettore si assume ogni responsabilità in merito all’uso delle informazioni ivi riportate per investimenti da esso effettuati in autonomia con società terze. Gli investimenti finanziari possono comportare perdite