Una cosa è certa, ormai gli stati uniti non sono più l’unico paese che domina l’economia mondiale e che di conseguenza riesce, in base al suo andamento e alle sue decisioni, ad incidere sull’intera economia del globo e sui mercati finanziari di tutto il mondo ma deve dividere il trono con la Cina.

Mentre le crisi economiche e finanziare dei vari paesi mondiali in genere hanno un’incidenza circoscritta sull’economia e sui mercati globali, i problemi e le crisi delle due superpotenze usa e cina riescono a trascinare con se tutto il resto del mondo.

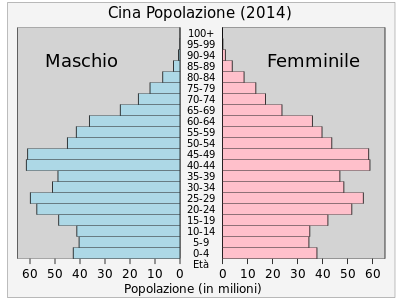

Facciamo una doverosa premessa, qualsiasi sia l’entità della crisi finanziaria cinese attuale sarà sicuramente momentanea (magari anche dura e di durata di qualche anno) ma la demografia cinese (oltre un miliardo di persone per la maggior parte in età produttiva) lascia pensare che le fondamenta per una crecita di lungo periodo sono intatte a fronte di un problema anche profondo di breve periodo.

Questa situazione deve far riflettere su una questione fondamentale e cioè che anche questa crisi cinese è nata per un intervento massiccio dello stato nell’economia durante gli anni precedenti dimostrando per l’ennesima volta (ammesso che ce ne fosse ancora bisogno) che sono quasi sempre gli interventi degli stati nell’economia che creano problemi salvo poi attuare ulteriori interventi in senso opposto per tamponare la crisi creata dalle scelte precedenti.

Basta pensare alla crisi dei subprime spacciata come crisi privata (ed ovviamente la conseguenza è stata una crisi privata) ma alimentata da scelte assurde sui tassi di interesse (quasi nulli) da parte della fed ad inizio millenio che ha alimentato il mostro del debito privato, salvo poi utilizzare la fed per riparare al danno creato in precedenza.

tassi di interesse fed portati quasi a zero dopo il 2000 e che hanno alimentato la bolla del debito e immobiliare, il rialzo successivo per tamponare la situazione è stato tardivo salvo poi tornare a tassi bassi per il credit crunch creato dalla situazione precedente che ad oggi stà alimentando una bolla su wall street

Un po come il tossicodipendente che prima usa gli stupefacenti per evadere salvo poi diventarne dipendente per le crisi di astinenza, basterebbe non iniziare per avere una situazione normale ed in economia basterebbe non alimentare le bolle e il debito usando lo stato e le banche centrali per avere una crescita magari meno elevata ma più sana e costante legata all’effettivo andamento dell’economia reale.

In cina dopo la crisi mondiale dei subprime c’è stato un forte intervento dello stato a “supporto” dell’economia improntato su spesa a deficit per “trainare” la ripresa ma il risultato è stato alimentare una bolla immobiliare (sono state costruite intere città che ad oggi vengono definite città fantasma perchè costruite e mai utilizzate) e borsistica dove lo stato incentivava l’investimento borsistico del popolo usando come spot la forte crescita (intorno al 7% del pil) creata però in parte con le politiche precedenti.

In pratica è come assumere personale per distruggere le strade e poi assumere altro personale per riconstruirle; l’economia gira, hai una parvenza di crecita ma in realtà non stai creando nulla. La crescita reale è tutt’altra cosa…

Detto questo però cerchiamo di scendere con i piedi per terra, a mio avviso la situazione cinese e mercati annessi magari non è florida come dipinta fino a qualche mese fa ma nemmeno disastrosa come viene dipinta ora e se la crecita pilotata dallo stato era il 7% ed in realtà quella reale è il 5% non mi sembra che ci troviamo di fronte alla possibile implosione del sistema finanziario come con i subprime prima o come il possibile fallimento di mezza europa per i debiti fuori controllo.

questa è la piramide demografica cinese dove la maggior parte della popolazione si trova in età produttiva (e non in prossimità di uscita per altri decenni) o deve ancora entra a far parte dell’età produttiva stessa e dove gli anziani sono pressochè quasi inesistenti.

Una demografia di questo tipo (salvo problemi politici o di guerre) rende quasi impossibile la nascita di un problema economico di lungo periodo quindi la situazione attuale sembra essere a tutti gli effetti un problema finanziario creato dallo stato per aumentare ertificiosamente la crescita e quindi questo eccesso deve essere riassorbito per proseguire con la crescita reale.

Inoltre cerchiamo di fare ulteriore chiarezza

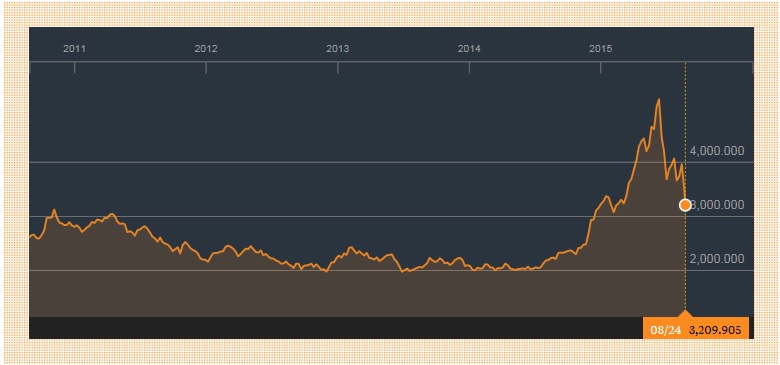

questo è l’andamento della borsa cinese negli ultimi 5 anni e si vede perfettamente la bolla creata nell’ultimo anno dove l’indice dai 2000 punti è arrivato oltre i 5000 per le politiche interventiste del partito popolare ma come sempre gli interventi statali di questo tipo non portano nulla di buono e l’indice stà rapidamente tornando al punto di partenza ma chi avesse investito in borsa in tempi non sospetti e non seguendo la bolla, adesso sarebbe in ogni caso ancora in attivo.

Per ulteriore chiarezza riportiamo il grafico dollaro / yuan (valuta cinese)

Si vede chiaramente che in 10 anni la valuta cinese si è rivalutata di oltre il 20% sul dollaro (la discesa del grafico evidenzia un rialzo della valuta cinese) e quindi la svalutazione di cui tanto si parla è un movimento minimo e circoscritto all’ultimo mese, quindi per sostenere che la cina ha problemi reali quel grafico dovrebbe iniziare ad avere un andamento opposto per alcuni anni.

Quello che balza all’occhio da questi dati non è tanto la crisi di un paese (che a mio avviso ad oggi non c’è) ma una bolla creata a regola d’arte dal sistema e ovviamente come tutte le bolle scoppiando può creare seri problemi ma può anche essere un’occasione di investimento.

Inoltre vediamo l’impatto ad oggi sui mercati

questo è il grafico dell’indice MSCI world dal 1970 che misura l’andamento dei mercati globali e possiamo vedere che nonostante il problema cinese, l’indice si trova molto vicino al massimo storico a significare che l’investitore ad oggi potrebbe decidere se vendere e incassare i guadagni o se mantenere la posizione.

Parlando a livello generale l’indice ci dice che nel lungo periodo i mercati tendono ad incrementare il loro massimo storico, anche a fronte delle forti escursioni chi avesse anche comprato sui massimi senza mai vendere alla fine avrebbe comunque guadagnato (sempre se avesse differenziato l’investimento a livello globale) ma spesso la paura e la disinformazione porta l’investitore a comprare sempre sui massimi e vendere sui minimi che è appunto l’anticamera del fallimento visto che quasi nella totalità dei casi dopo un forte crollo c’è anche un forte recupero mentre in genere l’investitore medio in questo frangente ha già venduto per paura mentre l’investitore oculato si prenderà tutto il guadagno.

IN EVIDENZA

RESTA AGGIORNATO SUI FUTURI ARTICOLI: CLICCA MI PIACE

Copyright © COSA MUOVE I MERCATI, approfondimento di SoldiOnline.it

riproduzione consentita riportando il nome e il link della fonte

Lo scritto è redatto a solo scopo informativo, non rappresenta sollecitazione al pubblico risparmio e non svolge alcuna attività di intermediazione finanziaria. Può contenere messaggi pubblicitari, il lettore si assume ogni responsabilità in merito all’uso delle informazioni ivi riportate per investimenti da esso effettuati in autonomia con società terze. Gli investimenti finanziari possono comportare perdite