Sicuramente i migliori conti correnti a costo azzerato sono quelli online (vedi approfondimento), essendo a costo zero è anche possibile aprire più conti senza spese per diversificare e tutelare il patrimonio in caso di bail-in (vedi approfondimento).

Tuttavia la maggior parte degli italiani è ancora in possesso di conti correnti classici di filiale quindi vediamo come evitare l’aumento dei costi.

Come sappiamo, dopo la crisi dei debiti pubblici europei (vedi approfondimento), la BCE ha improntato una politica monetaria espansiva azzerando i tassi di interesse ed implementando il quantitative easing (vedi approfondimento).

Queste politiche hanno permesso di sostenere i debiti pubblici degli stati europei in difficoltà come grecia, portogallo, spagna e italia (infatti gli acquisti del debito pubblico da parte della banca centrale abbassano i tassi di interesse che gli stati devono pagare sul debito emesso, sostenendo il debito stesso cioè gli stati) ed hanno avuto come conseguenza la svalutazione dell’euro (che ha permesso un aumento delle esportazioni) e il conseguente attenuarsi della deflazione con un minimo ritorno dell’inflazione, infatti gli acquisti di debito avvengono con nuova moneta emessa che di conseguenza perde valore aumentando la valuta in circolazione che causa appunto svalutazione e “inflazione” (vedi approfondimento).

Queste politiche però non sono indolori, infatti come in ogni decisione se si guadagna da una parte di perde dall’altra e gli effetti collaterali delle politiche espansive sono (oltre ad un possibile aumento incontrollato di debito e di inflazione) una perdita di redditività del sistema bancario.

Più i tassi sono bassi più le banche non riescono a guadagnare da quella che è la loro attività principale che è appunto il credito, quando i tassi BCE erano a livelli standard intorno al 4% le banche applicavano uno spread (differenza) tra tassi ufficiali e offerta ai clienti ampiamente oltre l’1% (cioè offerte con tassi oltre il 5%) ed anche la liquidità depositata sui conti correnti offriva una certa remunerazione agli istituti bancari.

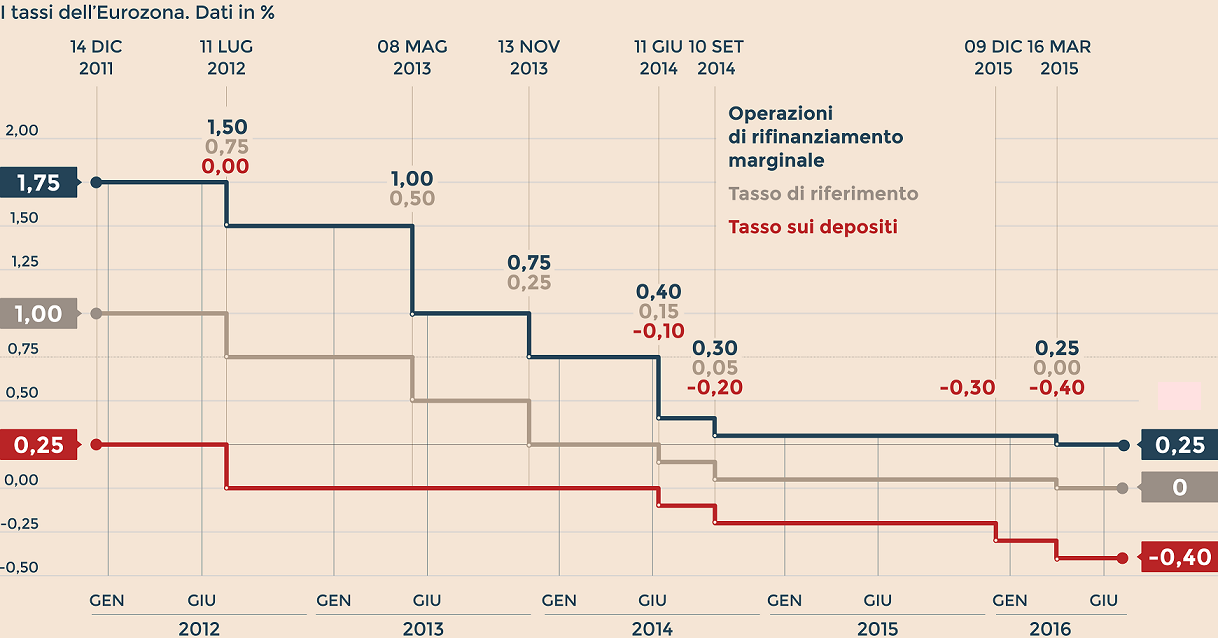

Viceversa con la situazione attuale dei tassi azzerati (vedi grafico sotto dell’andamento dei tassi BCE)

la redditività delle banche risulta compromessa, lo spread che gli istituti possono applicare sull’attività di credito diventa limitata ed anche la liquidità dei conti correnti non è remunerativa, anzi se le banche vogliono depositare denaro presso la bce (è la modalità più sicura per tutelare la liquidità) devono pagare una piccola percentuale (è il tasso sui depositi evidenziato in rosso nel grafico precedente).

la redditività delle banche risulta compromessa, lo spread che gli istituti possono applicare sull’attività di credito diventa limitata ed anche la liquidità dei conti correnti non è remunerativa, anzi se le banche vogliono depositare denaro presso la bce (è la modalità più sicura per tutelare la liquidità) devono pagare una piccola percentuale (è il tasso sui depositi evidenziato in rosso nel grafico precedente).

La BCE non effettua questa politica per “masochismo” ma per incentivare gli investimenti cioè per cercare di far ripartire l’economia (infatti la liquidità parcheggiata non genera nessuna crescita economica e la BCE cerca di disincentivare questa attività con i tassi negativi, “costringendo” banche, aziende e persone fisiche ad investire)

Se aggiungiamo a questo i costi che tutto il sistema bancario italiano ha dovuto sopportare per il salvataggio degli istituti di credito in difficoltà (le banche sane hanno dovuto pagare una tassa per il salvataggio di quelle in default, vedi articolo de il sole 24 ore) capiamo la difficoltà attuale del sistema.

Per sopperire a questa situazione le banche stanno scaricando i costi sui correntisti, aumentando (previa comunicazione per legge con preavviso) i costi dei conti correnti e dei servizi accessori (carte di credito, deposito titoli, bonifici, ecc ecc).

Fortunatamente la concorrenza in questo caso gioca a favore del cliente previdente, infatti le banche sanno benissimo che a fronte del 90% di clientela affezionata che non cambierà mai istituto bancario anche a costo di subire costi di centinaia di euro all’anno c’è una piccola fetta di clientela attenta a queste situazioni, disposta a cambiare banca a fronte di offerte vantaggiose.

Così la medesiama banca può avere offerte differenti, peggiorative per i vecchi clienti e vantaggiose per i nuovi correntisti quindi la soluzione è cambiare istituto bancario in base alle proprie esigenze, magari contattando preventivamente la propria filiale comunicando l’intenzione al cambiamento se non si ottengono condizioni migliori.

Sono molte le banche (anche con sportelli fisici) che offrono conti correnti online gratuiti ai nuovi clienti ed anche bonifici e carte di pagamento senza costi, basta verificare online direttamente sui siti degli istituti che ci interessano (ovviamente le banche totalmente online sono quelle con condizioni migliori, vedi lista).

L’ideale è aprire il nuovo conto corrente, attivare tutti i servizi necessari ed iniziare a famigliarizzare con il conto stesso prima di chiudere quello vecchio, in modo da non avere problemi (ricordare di non superare i 5 mila euro di liquidità su entrambi i conti, altrimenti si pagherà il bollo di 34,20 euro su entrambi, se si mantengono attivi entrambi i conti per un determinato periodo, ricordarsi di mantenere la liquidità di uno dei due conti sempre sotto i 5 mila euro).

C’è anche la possibilità di richiedere al nuovo istituto lo spostamento di tutte le domiciliazioni e di comunicare alla vecchia banca la chiusura del vecchio conto, sicuramente pratica più comoda ma che non consente di verificare in prima persona tutte le attività presenti sul nostro conto corrente.

Per avere il pieno controllo sarebbe utile gestire in prima persona le domiciliazioni comunicando ai vari operatori (gas, luce, telefono, ecc ecc) il nuovo conto, stesso discorso per l’incasso dello stipendio, una volta verificato che tutte le domiciliazioni avvengono sul nuovo conto è possibile chiudere quello vecchio compresi i servizi accessori (bancomat, carte e assegni che vanno restituiti).

La chiusura di un conto corrente è gratuita per legge.

SE ABBIAMO UN MUTUO O FINANZIAMENTO ACCESO SULLA BANCA DOVE SI VUOL CHIUDERE IL CONTO CORRENTE

Per legge non è obbligatorio avere un conto corrente presso l’istituto dove si ha stipulato un mutuo o un finanziamento, l’importante è comunicare con dovuto preavviso (generalmente è ottimale comunicare i dati subito dopo aver pagato una rata del mutuo in modo che la banca abbia circa un mese per espletare la pratica) di addebitare le rate su un nuovo conto corrente, comunicando IBAN e intestatari del nuovo conto.

Quando ci si reca in banca per comunicare la nostra intenzione di chiudere il conto anche avendo il mutuo è sempre bene comunicare che questo è previsto dalla legge in modo che il vecchio istituto sappia la vostra competenza in materia e non cerchi convincervi che è obbligatorio mantenere aperto il conto.

Tuttavia esistono casi rari dove nel contratto di mutuo è specificato che il mantenimento del conto presso l’istituto è obbligatorio, oppure pur non essendo obbligatorio, il cambio di conto corrente può peggiorare i costi del mutuo stesso. Tutto questo deve essere però espressamente inserito nel contratto di mutuo che avete stipulato dal notaio, se non ci fosse nessun indicazione in merito il cambio di conto corrente d’appoggio è consentito e gratuito.

SE ABBIAMO UN DEPOSITO TITOLI APERTO PRESSO L’ISTITUTO

In questo caso abbiamo due possibilità:

- richiedere al nuovo istituto bancario il trasferimento dei titoli

- vendere tutti gli investimenti e bonificare la liquidità ottenuta verso il nuovo istituto

Entrambe le scelte hanno vantaggi e svantaggi:

- nel primo caso se decidiamo di chiedere il trasferimento dei titoli (siano essi titoli quotati italiani, esteri o fondi) dobbiamo considerare che nel periodo che intercorre per espletare la procedura (a volte anche oltre il mese solare) non è possibile vendere i nostri titoli quindi in caso di crollo dei mercati non possiamo effettuare vendite. Il vantaggio di questa scelta è la sua gratuità, infatti non obbliga a vendere i titoli da un istituto per poi ricomprarli dall’altro quindi risparmiando sulle commissioni di compravendita, inoltre non essendo una compravendita non sarà necessario il pagamento delle tasse sui guadagni (capital gain). Consigliamo questa scelta per gli investitori cassettisti che non hanno intenzione di vendere i titoli in ogni caso. Per i fondi è fondamentale verificare se il nuovo istituto bancario ha in gestione quella tipologia di fondo, altrimenti il trasferimento dei titoli non è possibile, tuttavia le banche con i conti correnti più economici hanno anche una scelta di fondi maggiore rispetto alle banche fisiche quindi la problematica non dovrebbe sussistere ma è comunque opportuno verificare per ogni fondo e titolo. Per chi ha invece gestioni patrimoniali si deve informare se è possibile mantenere la gestione chiudendo il conto (è la situazione più difficile dove probabilmente i costi di chiusura della gestione superano i risparmi dati dal conto corrente, per questo le banche puntano molto sulle gestioni patrimoniali, perchè “fidelizzano” il cliente che per i forti costi di uscita spesso desiste e rimane con il proprio istituto). Tutto quello che abbiamo detto vale se il nuovo deposito titoli ha i medesimi intestatari, se anche un solo intestatario è differente il passaggio dei titoli subirà una compravendita con relativo pagamento del capital gain (quindi si perdono i vantaggi).

- nel secondo caso la procedura è più semplice, si vendono a mercato i titoli che si possiedono nei giorni che si ritengono migliori e si pagano le tasse sul capital gain sui guadagni (oppure la banca rilascerà l’attestato delle minusvalenze quando si chiuderà il conto in caso di perdite, le quali saranno recuperabili con i guadagni effettuati con gli investimenti effettuati tramite il nuovo istituto). Per recuperare subito le minusvalenze con eventuali plusvalenze è sempre meglio vendere prima i titoli in perdita e il giorno successivo quelli in guadagno, in modo che la banca faccia automaticamente il calco netto, viceversa si pagano le tasse sui guadagni e le minusvalenze saranno più elevate. Quando la liquidità data dalla vendita degli investimenti sarà sul conto corrente basta bonificare l’importo verso il nuovo istituto. Questa procedura è più indicata per l’investitore dinamico che non vuole lasciare gli investimenti in balia del mercato per oltre un mese senza possibilità di intervenire.

IN EVIDENZA

RESTA AGGIORNATO SUI FUTURI ARTICOLI: CLICCA MI PIACE

Copyright © COSA MUOVE I MERCATI, approfondimento di SoldiOnline.it

riproduzione consentita riportando il nome e il link della fonte

Lo scritto è redatto a solo scopo informativo, non rappresenta sollecitazione al pubblico risparmio e non svolge alcuna attività di intermediazione finanziaria. Può contenere messaggi pubblicitari, il lettore si assume ogni responsabilità in merito all’uso delle informazioni ivi riportate per investimenti da esso effettuati in autonomia con società terze. Gli investimenti finanziari possono comportare perdite